应如何给一家人配置保险?

随着社会的进步、整体收入水平的增多、家庭风险保障规划意识的增强等多种因素,保险在现代家庭理财规划中的金字塔基础作用越来越受到认可和赞同。但受制于信息不对称、传统错误认知、保险理念欠缺等,现代家庭在投保中尚存在着一定误区。

一个幸福的家庭,父母祥和安康,夫妻之间举案齐眉,儿女常伴左右。而你只想给他们更多的呵护,让他们避免风险,那么不同的年龄段有不同的风险,该如何配置保险来转嫁他们的风险呢?

壹

配置保险的原则

1、先保障后储备

所谓保险,就是保证万一风险降临后还能维持基本的生活。既然保障是保险的核心,小白鸽觉得应当从下面两方面来考虑优先顺序:

(1)风险对经济的危害程度

(2)除保险外应对危害的替代方案

某种风险一旦发生(不管概率多低)将对家庭造成多大的损失和未来会承担多久的财务压力?我们自身应对这个问题的可选方法有多少?对家庭的损失越大、替代方案越少的风险,那么保险的优先级最高。

按照这个思路对风险排序:身故(家庭直接失去主要经济来源)、残疾(失去劳动能力,影响收入)、重大疾病(开支大幅增加、收入减少)、财产的损失、衰老和成长(渐进性的)。

2、先大人后小孩

这句实际上要说的意思是:优先为家庭的经济支柱投保。

具体来说,是按照家庭成员的经济贡献度来决定投保顺序和保费。

这么做的原因是,人不可能不遇到风险,每个人都有这样的概率,一旦经济支柱发生不测,家庭收入变化,其他家庭成员的生计都会受影响。为经济支柱投保,要实现让保险赔付可以替代经济支柱一定时间的收入,留给家庭足够的时间应对。这个时间,是因人而异的,但基础是要覆盖全部家庭债务。

3、先社保后商保

社保由企业或政府分担缴费,是性价比最高的保险,应优先参保。

4、先生存后生活

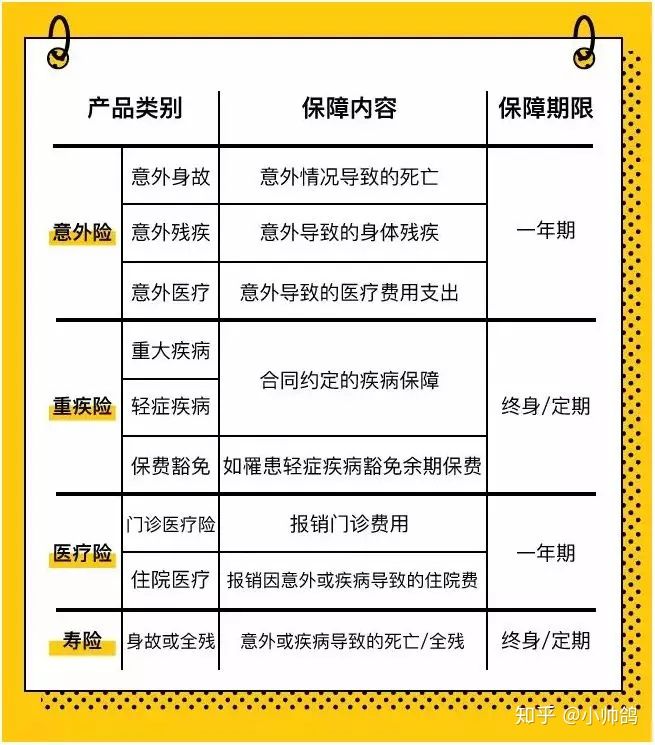

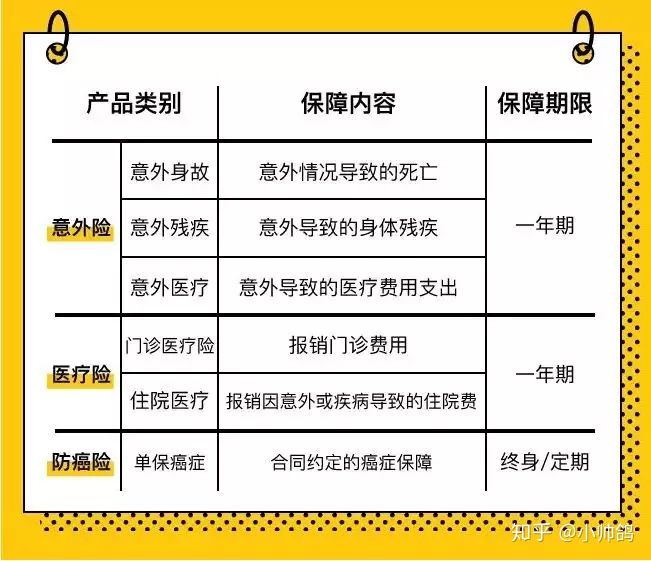

先通过意外险、重疾险和寿险这些对“生命”的保障,再购买医疗险、教育保险、养老保险这些对生活质量的保障。

贰

不同的角色不同的需求

对于妈妈:

据国务院数据显示,截至2010年女性的平均预期寿命达到77.4岁,女性拥有更长的寿命,同时意味着女性在养老和医疗方面承担更多的风险。

对于爸爸:

有资料表明,男性的看病频率比女性低28%,而且80%的重病男性都因为不常去医院就诊导致拖成了大毛病。

对于孩子:

给孩子购买保险时主要考虑合理性、准确性、针对性三个方面。由于家长们对孩子的教育极为关注,在投保时往往也侧重于教育这一块,却忽略了最为重要的意外、健康等保障性。

对于老人:

21世纪是人口老龄化加速的时代,给老年人投保要趁早。老年人在投保时容易出现”倒挂”现象,即所交保费大于保险金额。况且老年人抵抗力弱,一旦生病或出现意外,不仅给家庭带来经济上的负担,也带来精神上的压力。因此在为老人选择保险时,应侧重于“养老、防癌、意外”这三方面问题。

从家庭成员结构的分析来看,不同的年龄段有不同的需求。在给家庭成员选择保险时,要提前规划,为这个幸福的家庭添一层保障。

叁

家庭成员投保配置

每个家庭成员的身体、所处阶段与压力不同,所以对应的保险选择不尽相同,总体而言,意外和健康这两大风险是每个家庭成员都必须考虑的。

1、大人

2、小孩

3、老人

写在最后:

李嘉诚曾说:别人都说我很富有,拥有很多的财富,其实真正属于我个人的财富,是给我自己和亲人买了充足的保险。

比尔盖茨曾坦言:到目前为止,我没有发现有哪一种方法比购买人寿保险更能有效地解决企业的医疗财务问题!把所有的风险转嫁给保险公司,这是二十一世纪家庭投资理财的最佳方式,同时也是送给自己和家人最切实际的礼物。

马云曾说:有钱的时候,钱就是数字,可是没钱的时候,人一文不值,只有在春风得意的时候,布好后路,才能在四面楚歌的时候,有条出路,而保险就是在危机四伏时帮你的出路。现在保民是3.3亿,未来是13亿,人人有保险,保险就是让人感到安全,让社会感到安定!

这些话体现的是一名成功企业家对风险的深刻认识:今天也许你是千万富翁,但是企业经营的“风险”也许会使你一夜之间沦为穷人。可以说,富有的人不缺钱,缺的是对财富的保障与安排。当财富积累到一定程度的时候,如何保障财富才是重中之重。